KANTARO BLOG

● 疾病・手術 ● FX他投資 ● 不思議な話 ● 体験記事 ● 生活日記 ● 写真集 ● 好きな音楽

《注》自分勝手な判断で書いていますので、鵜呑みにしないでください。

責任も持てませんので、半分冗談で読んでいただけると有難いです!

お願い

お金のおはなし!

今日は、「お金」の話をしてみます。

投資に興味ないし・・いいよ! って言わずに、お金とは死ぬまで、いや死んでからも葬儀、相続と関りがある、切り離しのできない存在です。

また、2022年度からは高校の授業で、株式や債券、投資信託などの金融商品や資産形成について教えることになりましたので一度基本を考えてみましょう!

長いことお金の相場を見てきましたが、通貨・経済は複雑そうで案外基本は単純です。

物は欲しい人がいれば価値が上がる、いなければ価値が下がる。

すべてが、この理論です。

アメリカの中央銀行であるFRB(日本の日銀)が3月から金融緩和を終了して、利上げをスタートすることが決まりました。

世の中に出回っている米ドルを回収するということで、国債(政府が通貨を調達するために発行した債権を中央銀行が保有しているもの)の金利を今までは0ベース、国債買っても利息つかないよ!今なら公定歩合が低いからお金借りられるよ、いくらでも借りて使ってね!・・と世の中に米ドルを増やして経済の活性化を図ってきました。

しかし、アメリカ大手企業の株価も上昇また消費物価も上昇・・このままではインフレ状態になり米ドル価値が下落するため、国債金利をアップして・・3月から国債を買えば儲かるよ!ってことで世界の機関投資家(日本では年金機構などの大口投資家)に国債を買わせて米ドルを回収していきます。

各国の中央銀行は、こうして自国通貨の流通を調整して経済・消費を管理しています。

米ドルの価値が世界でなぜ重要か? そう米ドルは世界の通貨の基軸通貨であり・・日本ではドル/円、円は今米ドルに対していくらか? 米ドル1ドルを何円で買えるかで各国の通貨価値が評価されています。

日本では、円価値が下がれば(円安)、海外商品を高い値段で購入することに、また輸出ではドルに対して多くの円を受けとることになります。

円高では、海外商品を安く輸入できる反面、輸出では少ない円と交換することになります。

ですので、アメリカFRBの方針で日本の物価も輸出企業の業績も、給与額も、預金金利まで影響してきます。

世界に流通する通貨全体総数は、あまり変化することはありません。

各国の国債金利が低い時には、保有していても利益がでないため、なおかつマイナス金利なら損してしまいます。

こんな時には、リスクのある株式、コモディティ商品、金シルバー、仮想通貨などへの投資が増えこれらの相場・価値が上昇していきます。

各国の国債金利が上がると、各所に投資していた通貨を引き揚げて国債を買い始めます。

・・なぜ、国債を優先する?・・

そう、国債こそ元本保障で利息がつく安定投資であり、日本の年金機構のような大口投資家には元本を減らすことなく増やすことができるからです。

日本の銀行など金融機関は、顧客から預かったお金で国債を買って、銀行の利益を引いてから口座預金の利息にあてることで長年安定した収益を上げてきました。

しかし、ご存じのように日本では不況脱却で金利を下げマイナス金利までにしました。 これでは、銀行は国債を保有しているだけで元本がマイナスになる(-_-;) 慌てて、多方面での収益を増やす必要が生じ、投資資金を増やすため金融機関の合併統合が始まりました。

債権は、国が発行する国債、会社が発行する社債などがありますが、例えば5年債なら、5年間は売ることができませんが、国が破産、会社が倒産しない限り、5年経てば必ず利息を付けて元本が返還されます。 ですので、世界の投資家が敬遠する情勢不安定な国の買ってくれない国債ほど金利は高くなります。

会社では、なぜ株券発行と社債で資金調達するのか?

安定した資金を調達するには、期間で売却されない社債発行が向いていますが、期日満了には会社の利益資産額に関係なく利息をつけて元本金額を支払う必要があります。

株券は、会社の状況に比例して株価が変動するため言ってみれば時価で売買、利息も変動させることができます。 しかし、株券発行で調達した資金は会社の意思に関係なく株主の意向でいつでも売却されるため債権に比較すると株価変動で安定した資金評価にはなりません。

◎投資信託、ファンドについて・・

証券会社のファンドマネージャーに運用を託す投資信託(ファンド)は商品の種類も多く、大きく分けると2つ、安定型と損益波乱型、安定型は上記の国債が占める割合が多く大きな損はないが大きな利益も期待できないもの、損益波乱型は株、為替、原油などコモディティの組合せで世界情勢によって乱高下するタイプです。

投資額が大きければ、安定型を70%、30%を損益波乱型で分散投資するのが良いと思われます。

また、コロナ禍で注目される内容(薬品、インフラ、家電etc)など時代に合わせた選択も必要です。

投資信託の欠点は、手数料が高いこと、証券会社は顧客の損益に関係なく投資額に比例した手数料を差し引きます。

◎日本の経済、株価の景気動向は?

アメリカの利上げ決定により、日本の2月〜3月は益々の円安と株価下落に入り日経225平均株価は、25,000円を見に行くと思われます。 ドル/円は、120円以上まで円安が進むと思われ、輸出企業は利益増、国内企業は燃料、部品、部材コストが上がり利益低迷、また国内物価上昇により消費が落ち込むことも懸念されます。

コロナウイルスの打撃もありその下落は、リーマンショックに相当すると言われています。

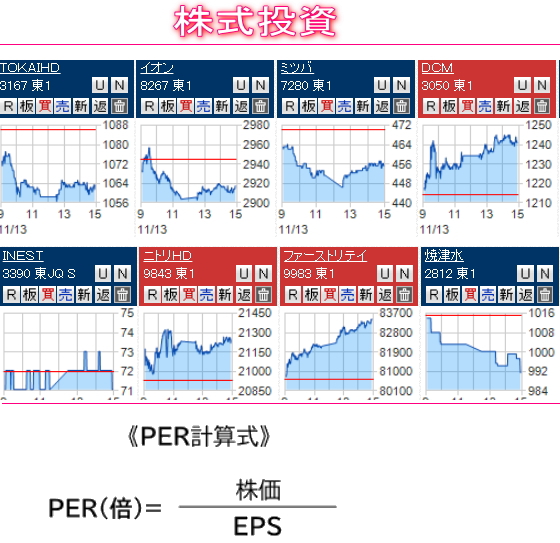

これから株投資を考えるなら、落ち込んだ株価の押目を確認して買うことができれば、2〜3年後、コロナも落着けば世界経済にも助けられ思わぬ利益が期待できると思います。 利益を出すなら、昔の私のように・・もっと、もっとは考えずに買ったときに決めた株価で売却する勇気が最優先で必要です。

世界日本の経済、株式投資に興味があるようでしたら、まずは1社数百円〜1,000円で株を購入できる「スマホ証券」から始めたらどうでしょうか?・・ネットで「スマホ証券」と検索すれば数社でてきます。

スマホ証券では、アメリカ大手会社の株から日経225連動のETFまで購入できます。

◎余談で、私のやってきたFXの最新情報を少し話します

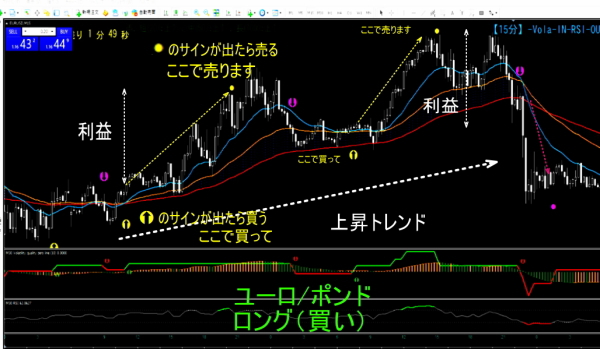

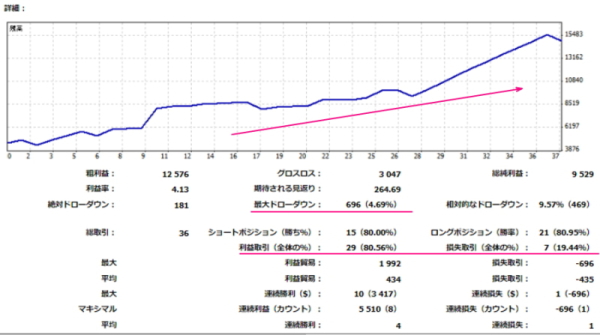

FX(外国為替証拠金取引)ですが、10年継続してやっとトレーディング手法と口座資金管理が落着いた感じです。

トレーディングは、平日の10時〜12時、午後は3時〜6時で一日5時間のデイトレードです。この時間帯に大きく動き、早ければ数分で利益決済の出来るゴールド(金)相場が中心です。

午後6時には、少しのマイナスでも全てのポジションを決済します。(夜に熟睡するために)

夜6時以降は、小型パソコンの自動売買ソフトで、米ドル、ユール、ポンドを中心とした通貨取引をさせています。

(最近は、さすがにパソコン画面を見つめるのもつらい時があり、昼間でも自動売買(EA)に切り替えることがあります)

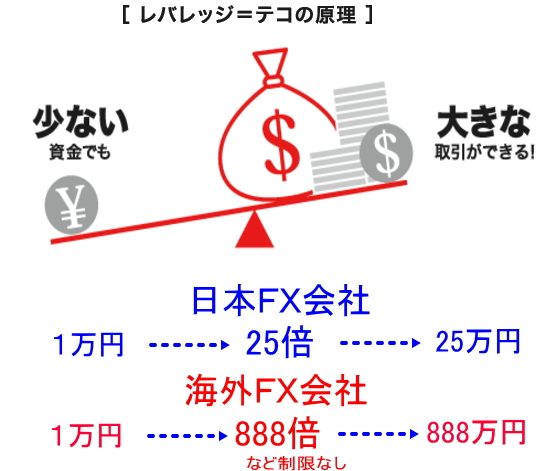

FX口座は、過去には日本のFX会社を使っていましたが・・・

日本のFX会社は、レバレッジが25倍制限(1万円の保証金で25万円分の外国通貨を取引できます)、またマイナスになった場合は口座残高30%で強制ロスカットされます。これは、顧客が追証をおわないこと、とFX会社の防衛でもあります。

今は、海外のFX会社を二つ使っています・・・

海外では、レバレッジ規制が無いため最高で1,000倍のレバレッジを選択できます。(1万円の保証金で1千万円分の外国通貨を取引できます)・・プラス方向に進めば1万円で日本の40倍の利益が期待できることになります。マイナス方向に進めば、当然、日本の40倍のスピードで保証金が無くなっていきます。

!!怖い〜!!

30%の口座強制ロスカットもない海外FX会社で、口座残高がマイナス100万円になったら(-_-;)

大丈夫です!!海外FX会社は、すべてゼロカットシステムという顧客には有難いシステムが導入されていて、どんなに大きなマイナスの金額で口座が終了しても、翌日には口座残高0円に戻すシステムがあります。

??そんなバカな??そんな都合の良い話が世の中にある訳が無い!!

と思われるのは当然ですが、実際にはマイナスに落ち込んだ時点でトレード自体がストップされ、プラスに戻って来た時点で動き出すプログラムのようで??確実ではありませんが、とにかく口座残高がマイナス1億円でも、翌日には0円に戻るのは事実です(^-^;。

海外FX会社は、口座への高額な入金を避け、1万円でも入金ボーナスが20%つく(海外FX会社のみ)ので1万2千円分の証拠金で1千万円以上の通貨取引がガンガンできます。

万が一マイナスになったら、また1万円口座に入金して再挑戦って感じです。 もし、口座残高が10万円になったら、半分の5万円は即出金するって感じのトレードで・・私のような貧乏人には有難いFX会社です。 入金銀行口座も、メールも、電話も全て日本語で対応しています。・・海外FX会社の宣伝みたいになりました(^-^; が、当初不安だった海外FX会社は、実は便利で顧客に優しい会社でした。

以上、お金の話題でした!